券商資管子公司迎來新動態。近日,國信證券子公司國信資管獲得經營證券期貨業務許可證,距離正式開業又前進了關鍵一步。

近年來,證券公司紛紛聚焦公募化轉型,通過設立資管子公司積極謀求公募牌照。截至目前,行業內已設立的券商資管子公司數量為30家,其中已有11家獲批公募基金牌照。

分析人士在受訪時指出,積極申請公募牌照是證券公司應對業務轉型的必要舉措,也是財富管理轉型產品線建設的重要抓手。未獲批公募牌照的券商資管子公司,可以通過明確自身定位、提升主動管理能力、加強業務協同等方式,實現突圍和持續發展。

隊伍持續擴容

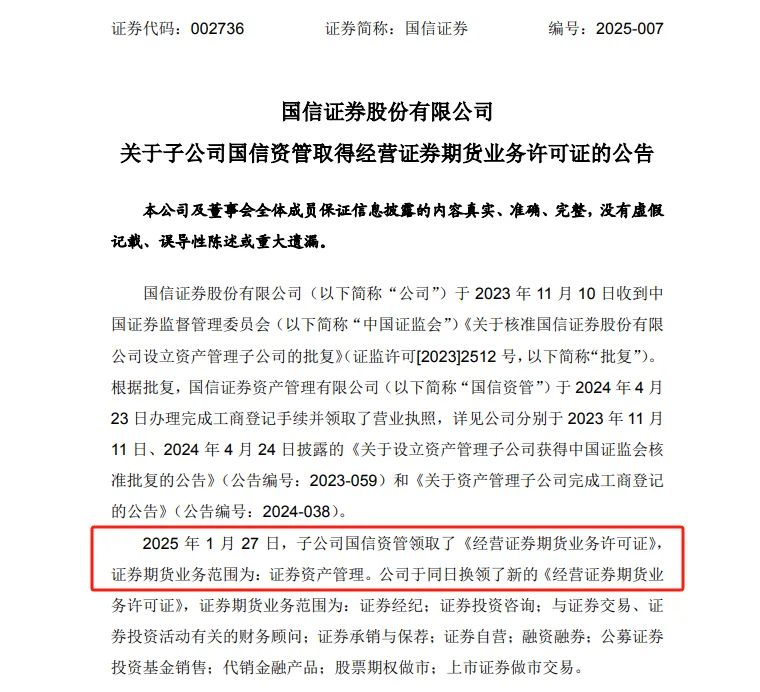

2月5日,國信證券發布公告稱,子公司國信資管在1月27日領取了《經營證券期貨業務許可證》,證券期貨業務范圍為“證券資產管理”。這意味著,該資管子公司的籌建情況已獲地方證監局的驗收通過,下一步將等待正式開業。

2022年9月,國信證券向證監會遞交申請設立資管子公司的申請;2023年11月,證監會下發《關于核準國信證券股份有限公司設立資產管理子公司的批復》;2024年4月,國信資管辦理完成工商登記手續并領取營業執照,并在9個月后獲得經營證券期貨業務許可證。

伴隨“一參一控”限制的放開、資管新規落地,券商設立資管子公司的隊伍也持續擴容。

據統計,截至目前,已設立的券商資管子公司數量為30家,分別為東證資管、財通資管、廣發資管、華泰資管、國泰君安資管、中泰資管、招商資管、海通資管、浙商資管、長江資管、德邦資管、銀河金匯、渤海匯金、東證融匯、光大資管、興證資管、安信資管、天風資管、國盛資管、甬興資管、山證資管、國金資管、申萬宏源資管、萬聯資管、中信資管、長城資管、國聯資管、華安資管、華福資管和國信資管。

這些資管子公司中,有27家正在運營,而長城資管、華福資管、國信資管3家資管子公司已獲證監會核準成立,還未正式開始展業。此外,信達證券、首創證券等券商正在積極申請設立資管子公司,二者均在2024年6月28日收到了證監會的反饋意見。

審批節奏放緩

近年來,證券公司紛紛聚焦公募化轉型,積極布局公募業務、通過設立資管子公司申請公募牌照,已成為行業的發展共識。

在30家券商資管子公司中,已有11家獲批公募基金牌照,分別是:東證資管、山證資管、浙商資管、渤海匯金證券資管、財通證券資管、長江資管、華泰資管、中泰資管、國泰君安資管、招商證券資管、興證資管。

自2024年以來,盡管券商資管子公司積極申請公募牌照的趨勢沒有改變,但監管審批速度已明顯放緩。

在2023年11月9日興證證券資管獲批公募業務資格后,已有一年多的時間未有券商資管子公司的公募牌照申請獲批。當前,廣發資管、光大資管、安信資管、國金資管等多家券商資管子公司的公募基金管理業務資格仍在審批進程中。

某證券市場觀察人士在接受《國際金融報》記者采訪時表示,2024年,IPO市場明顯放緩,不論是首發上市數量及規模,還是上會企業數量等都出現了明顯下滑。市場環境的變化可能會部分影響到監管層對券商資管子公司公募牌照的審批態度,使其更加謹慎。

“隨著市場風險的增加,監管層可能更加注重風險控制,對券商資管子公司的公募牌照申請進行更為嚴格的審核,以確保投資者的利益。”該人士補充說。

積極謀求突圍

據Wind統計,截至2024年末,券商及其資管子公司目前管理的公募產品(含參公大集合產品)規模共計1.11萬億元,同比增長10.47%。

國信證券副總裁、國信資管董事長成飛近期表示,伴隨行業轉型升級,券商資管規模近年來不斷壓降,資管業務收入呈現下行趨勢,各家證券公司也在積極申請公募資管牌照,以期分享公募市場高速發展的紅利。但是,若扣除參公大集合產品,券商資管的公募管理規模僅有約6000億元,行業占比不到5%,轉型公募業務的進展并非預想中那么順利。

某券商資管人士在受訪時對《國際金融報》記者指出,盡管公募牌照審批放緩,但券商資管仍應積極申請公募牌照,以彌補無法通過公開募集資金來擴大業務規模的短板。在申請過程中,應確保各項準備工作充分,包括投研團隊建設、風險管理體系完善、產品線布局等。

東興證券非銀分析師劉嘉瑋亦表示,在資管新規要求下,市場各類資管機構實現同臺競技,這要求券商資管持續快速提升主動管理能力。擴大募集資金范圍、大力發展集合類產品、順應監管趨勢推動大集合產品公募化改造、深度參與公募市場、積極申請公募牌照是應對業務轉型的必要舉措,也是證券公司財富管理轉型產品線建設的重要抓手。

“未獲批公募牌照的券商資管子公司,可以通過明確自身定位、提升主動管理能力、拓展業務范圍、加強業務協同、創新業務模式、提升品牌建設等多方面措施,實現突圍和持續發展。”上述資管人士表示。