名創優品斥資約63億元受讓永輝超市近三成股權,成為后者大股東,為零售業“快魚”吃“慢魚”再添新案例。

永輝超市創業之初,抓住“農改超”的歷史機遇,以生鮮零售起家,迅速將市場從福建拓展至全國,并吸引香港牛奶公司和京東、騰訊的大手筆投資,全國門店超過千家,零售額超過千億元,市值超過千億元,一時風頭無兩。

近年,叮咚買菜、樸樸超市等采取前置倉模式的生鮮電商突圍,美團和拼多多以更具性價比的農產品蠶食市場,線下生鮮超市受到極大沖擊。永輝超市發力新零售,推出超級物種,以“零售+餐飲”模式,吸引用戶到店消費,亦曾想以永輝生活APP挖掘線上流量,但終究難阻業績下滑之勢。2021年至2023年,永輝超市累計虧損80億元,總市值從高點的千億元以上跌至200億元左右,京東、騰訊和牛奶公司對其的投資合計浮虧超過70億元。

永輝創始人張軒松、張軒寧兄弟早早分家,公司已無實際控制人。作為收購方的名創優品股權高度集中,負債率較低,實控人葉國富有更大騰挪空間。其拿下永輝后,或借助前者優質渠道資源,加快國內開店節奏,但能否實現“1+1>2”,仍待觀察。

來源:新財富雜志(ID:xcfplus)

作者:鮑有斌

席卷A股的并購浪潮中,曾經的“生鮮超市第一股”永輝超市(601933)大股東易人,變成了“十元店”起家的名創優品(09896.HK/MNSO)。

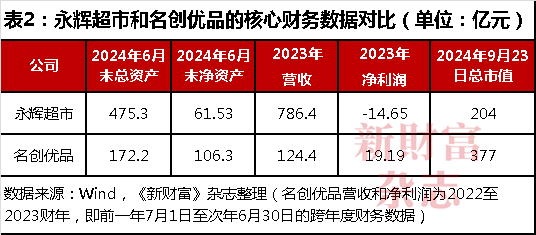

2024年9月23日,永輝超市公告,名創優品全資擁有的廣東駿才國際商貿有限公司(簡稱“駿才國際”),將受讓牛奶有限公司(簡稱“牛奶公司”)、北京京東世紀貿易有限公司(簡稱“京東世貿”)、宿遷涵邦投資管理有限公司(簡稱“宿遷涵邦”)三方合計持有的永輝超市26.68億股,占公司總股本的29.4%,總作價62.7億元。

交易完成后,作為買家的駿才國際將成為永輝超市第一大股東,三大賣家中,牛奶公司、宿遷涵邦將清倉所持股權,與宿遷涵邦同屬京東系的京東世貿持股還剩2.94%。

永輝超市其他幾大股東中,創始人張軒松、張軒寧兩兄弟和林芝騰訊科技有限公司(簡稱“林芝騰訊”)持股分別為8.72%、7%、5%。加上京東世貿,四大股東合計持股23.93%,比名創優品要低5.47個百分點(表1),這意味著,名創優品在股東大會上能占據主導權。

不過,由于名創優品所支配的股份表決權未超過30%,也不謀求控制董事會的多數席位,因此,永輝超市依舊無實際控制人。

對比兩家公司的實力,這堪稱一起典型的“蛇吞象”式收購。

2023年,永輝超市完成收入786億元,名創優品2023財年完成收入124億元,不足永輝超市的1/6。至2024年6月末,永輝超市總資產為475億元,名創優品總資產為172億元,不到永輝超市四成。

不過,截至2024年9月23日,名創優品總市值為377億元,是永輝超市1.8倍,其凈資產和利潤都領先永輝超市(表2)。

更進一步看,這起63億元的交易背后,不僅有國內特色零售業崛起、傳統零售業沒落同時上演,快公司“吃掉”慢公司的時代變遷,也有以永輝超市為圓心激起的資本市場一片片漣漪。

來自香港的牛奶公司,約10年前通過定增投資永輝超市,2016年繼續參與定增,2021年至今始終維持單一最大股東地位。京東系公司8年前參與永輝超市定增,后連續增持,是牛奶公司、創始人外的第三大股東。騰訊則受讓創始人股份入場。在2024年前,這三大外部股東沒有出售1股永輝超市的股票,因此均遭受了重大投資虧損。

而永輝超市近年為改善現金流,曾多次出售手中掌握的其他公司股權資產,比如,其持有的大連萬達商業管理集團股份有限公司(簡稱“萬達商管”)3.89億股股權,賣給了孫喜雙旗下的大連御錦貿易有限公司(下稱“大連御錦”),王健林、孫喜雙及其旗下大連一方集團有限公司(簡稱“一方集團”)為大連御錦提供了連帶擔保。因大連御錦一直拖欠收購款,永輝超市今年10月將王健林也送上了被告席。

這家以“永輝”命名的公司,何以落入轉型困境,新股東又能否帶其重現輝煌?

01

千家門店、千億零售額、千億市值,大股東卻兩度變更

2001年,永輝超市成立,憑借生鮮特色,并借助農貿市場改超市的政策紅利,率先在福建省內擴張。2004年,其將門店拓展至重慶,2007年重慶區域實現盈利后,又在全國布局,并實現業績持續高速增長。

生鮮商超模式的核心在于性價比,而性價比的核心在于供應鏈效率。永輝超市在上升周期中,通過一系列并購、入股措施,從上游采購到“最后一公里”配送,建立了廣泛的合作網絡,發揮產業協同效應。

在采購端,永輝超市的直采比例較高,顯示其注重從源頭進行品控,并降低采購成本。在加工端,其通過建立自有品牌,確立差異化競爭優勢。在配送端,其不斷完善物流網,提高配送效率,倉儲物流成本得以攤薄,構建了自己的護城河。

2010年12月,永輝超市在上交所掛牌,IPO時募資26.4億元,隨后在2013年、2015年、2016年完成三次定向增發,分別募資10億元、57億元、63.5億元。通過股權融資,其從A股合計募集大約157億元。

資本加持下,永輝超市也策馬狂奔。2010年6月末,其門店數量為135家,總經營面積86.6萬平方米,至2020年末,門店有1017家(不含mini門店、永輝生活、超級物種),經營面積超過800萬平方米,10年分別增加6.5倍、8.2倍。

其營收從2009年的85億元,增加至2020年巔峰期的932億元,增長10倍。同期,其歸母凈利潤從2.5億元增加至17.9億元,增幅為6.2倍。2020年,永輝超市以零售額1045億元,位列中國連鎖百強第四名。

其市值也水漲船高。永輝超市IPO時,發行市值為185億元,2018年3月,市值超過千億元。兩個“千億”規模的永輝,在國內超市業地位舉足輕重。

公司創始人的身家也隨之暴增,張軒松、張軒寧兄弟2017年、2018年身家都超過200億元,連續躋身新財富500創富榜前100名。

不過,二人永輝超市大股東的地位,卻并未坐穩。

永輝超市上市的2010年,其創始人張軒松、張軒寧合計持股35.66%,為一致行動人及實際控制人,以及合并第一大股東。第二大股東民生超市持股20.56%,解禁期滿后,其陸續減持,至2014年中報時,還持有2.82%,至三季度末,退出前十大股東行列。張氏兄弟對永輝超市的控制權提升。與此同時,微軟創始人蓋茨家族的比爾及梅林達蓋茨信托基金會躋身前十大股東,持股逾2%。

蓋茨基金會只是財務投資者,2015年中報時就消失在十大股東之列。牛奶公司卻前后陪跑了10年。

2014年8月,永輝超市向牛奶國際旗下的牛奶公司非公開發行8.13億股,牛奶國際為英資財團怡和集團下屬的亞洲零售業務平臺。2015年4月,永輝超市增發完成,牛奶公司以持股19.99%,成為其第一大股東。

2016年7月,永輝超市再完成一輪定向增發,牛奶公司為避免股權稀釋,追加認購2.869億股,持股數量提高至19.13億股,持股比例維持在19.99%。但張軒松、張軒寧合計持股超過29%,仍為合并最大股東、實際控制人。

2014年、2016年的永輝超市兩輪定增,鎖定時間為3年,但牛奶公司一股沒賣。張軒松、張軒寧將5%股權出讓給騰訊,至2021年中報時,牛奶公司持股比例超過張氏兄弟持股之和,坐上第一大股東之位。

如今,永輝超市的第一大股東又將變更為名創優品。

02

牛奶公司、京東、騰訊投資分別虧損13億、28億、29億元

根據2024年9月的公告,牛奶公司、京東世貿、宿遷涵邦將向駿才國際分別轉讓永輝超市19.13億股、3.67億股和3.88億股股份,占總股本的21.08%、4.05%和4.27%,合計占股29.4%。名創優品由此間接成為永輝超市最大股東,距離30%的股權要約收購線僅一步之遙。

牛奶公司、京東世貿、宿遷涵邦的轉讓價格(2.35元/股),接近了永輝超市的歷史低點(2.08元/股),虧損在所難免。

先來看牛奶公司的投資情況。

2014年8月,牛奶公司以每股7元的價格,認購8.13億永輝超市新股,合共出資57億元。

2015年永輝超市增發后,牛奶公司持股增至19.99%。2016年6月,永輝超市實施分紅及“10股轉10股”,牛奶公司持股數量增加一倍至16.26億股。

2016年7月,永輝超市再完成一輪定向增發,牛奶公司認購2.869億股,每股認購價為4.425元/股,出資約12.7億元,其持股提高至19.13億股,總持股成本為69.7億元。

這兩輪增發,股份限售時間都是36個月,牛奶公司作為戰略投資者,計劃長期陪跑。2018年4月、2019年7月,兩輪定增股份分別解禁后,牛奶公司一股沒賣,一直持有到此次清倉。

據《新財富》雜志測算,本次交易中,牛奶公司轉讓持有的永輝超市全部股份,可以套現44.96億元(2.35*?19.13)。

永輝超市2016至2020年分紅力度較大,加上2021年和2022年少許分紅,牛奶公司累計可獲得分紅11.75億元,加上本次出售股權,合計可套現56.61億元,和總持股成本相比,虧損約13億元。

永輝超市2016年7月的那一輪增發中,京東也入場了。

京東旗下江蘇京東邦能投資管理有限公司(簡稱“京東邦能”)、江蘇圓周電子商務有限公司(簡稱“江蘇圓周”)各自認購4.785億股,總金額約42.34億元,合并持股10%,為牛奶公司、張軒松和張軒寧兄弟外的第三大股東,并提名了一名董事。

Wind信息顯示,2018年二季度,京東邦能增持永輝超市約1.37億股,持股比例提高至6.43%。《新財富》雜志根據當季永輝超市股價7.15-8.7元/股測算,京東邦能增持資金在9.93億至11.92億元區間,中值為10.93億元。2020年一季度和四季度,京東邦能又分別增持3533萬股、7006萬股,合計耗資約8.1億元。

以此計算,江蘇圓周、京東邦能參與永輝超市定增和先后三次增持,合計持股成本為61.34億元。

2022年10月,京東邦能、江蘇圓周將所持股份分別轉讓給京東世貿、宿遷涵邦,兩家公司分別持股8.11%、5.27%,合計13.38%。

2024年3月,京東方面才開始減持。根據永輝超市7月13日公告,宿遷涵邦通過集合競價減持1%股份,套現2.31億元。

京東世貿計劃自7月8日至9月30日期間通過大宗交易減持2%股份。永輝超市9月30日公告顯示,京東世貿以2.04-2.17元/股合計減持1億余股,套現2.14億元,還持有6.98%股份。9月24日,A股大漲,永輝超市股價連續上漲,一度逼近4元/股,但京東系股權已轉讓。

本次交易,京東世貿將向駿才國際轉讓3.672億股,宿遷涵邦轉讓3.878億股,以2.35元/股轉讓價計算,套現金額約17.74億元。轉讓完成后,京東世貿還持有2.664億股,以9月23日永輝超市收市價2.25元/股測算,市值大約6億元。

京東世貿、宿遷涵邦歷年從永輝超市獲得的分紅金額約5億元。綜上計算,京東減持、轉讓、分紅和剩余股份,總價值約為33.2億元(2.31+2.14+17.74+6+5),與其持股總成本61.34億元相比,虧損約28億元。

騰訊入場較晚,但在高位接盤,這一役賬面虧損嚴重。

2017年12月,張軒松、張軒寧兄弟與林芝騰訊簽署股份轉讓協議,以8.81元/股的價格分別轉讓2.306億股、2.479億股股份(合計占公司總股本的5%)。該轉讓交易于2018年2月完成,騰訊方面斥資大約42.2億元,站在了半山腰上。張氏兄弟一次套現逾42億元。后通過分紅,騰訊回籠資金大約2.06億元。

騰訊沒有參與本次交易,依舊持股5%,以永輝超市9月23日收市價測算,市值大約為10.8億元。綜合分紅所得,目前騰訊這筆投資浮虧29.3億元。

從2014年開始投資永輝超市的三大股東——牛奶公司、京東、騰訊,至2024年9月23日,合計虧損約70億元。

值得一提的是,2018年9月,騰訊旗下公司以5億元投資名創優品,持股5.4%,即對其估值大約100億元。名創優品在美股掛牌后,市值曾超過百億美元,若騰訊在相對高位拋售,則有望盈利數倍,對沖投資永輝超市的浮虧。

2024年9月24日至10月18日,永輝超市連續4個漲停后,再遭遇3個跌停,股價從4.99元/股回落至2.91元/股,總的來看,騰訊和京東所持股份市值提升,浮虧有所收窄。

牛奶公司、京東和騰訊投資永輝之所以虧損,根本原因還是永輝業績疲軟。綜合來看,外患內憂等多重因素導致永輝近年業績、股價雙殺。

03

新業態沖擊永輝基本盤

根據中國商業聯合會和中華全國商業信息中心2024年6月聯合發布的2023年度中國零售百強企業榜單,京東2023年銷售規模高達8712億元,斷層式領先,大商集團、沃爾瑪(中國)、居然之家、唯品會的銷售規模也超過千億元,分列第二至第五。

2020年,永輝超市的零售規模達到1045億元,2023年與2020年相比下滑約200億元,在百強中位列第七,低于蘇寧易購,但超過康成投資(大潤發)、物美集團(物美、麥德龍)、合百集團。整體看,從第二到第十名,差距并不大,顯示市場廝殺激烈(表3)。

更值得關注的是,2021年至2023年,永輝超市連續虧損,合計虧損約80億元。那么,這三年到底發生了什么?

永輝超市成立之初,用生鮮作為抓手,后將業務線拓展至食品用品、服裝、租賃等領域,但主營業務始終是生鮮加工和食品用品。2023年,其生鮮加工、食品用品業務分別實現營收331億元、406億元,占收入之比分別為42%、52%,合計占94%,是業績的基本盤。

其生鮮加工業務的毛利率一直比食品用品業務低4-5個百分點,卻能起到引流作用。消費者或以購買生鮮為起點,以購買食品和日用品為終點,帶來公司復購率和客單價同步提升。

2020年前,永輝超市營收每年都保持兩位數增長,規模從2014年的367億元增長至2019年的849億元,增幅為131%;歸母凈利潤從8.5億元增長至15.6億元,增幅為84%,未和營收同步。2018年,永輝超市凈利潤下滑四成多,這和其布局新零售有關,其旗下超級物種在全國開店,但早期業務虧損,拖累了公司業績。

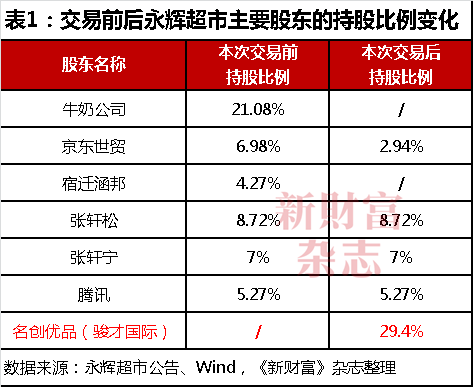

圖1:永輝超市生鮮業務收入從2020年開始連續三年下滑

數據來源:Wind,《新財富》雜志整理

2020、2021年,永輝超市生鮮加工收入連續站在400億元以上,隨后向下,至2023年剩下331億元(圖1)。其食品用品業務收入也同步下滑,從2020年的453億元下降至2023年的406億元。

2016年,中國生鮮超市的收入規模為1.89萬億元,2023年達到3.37萬億元,增長78%。同一時期,永輝超市生鮮加工收入從220億元增加至331億元,約增長五成,但2021年至2023年連續三年下滑,而2023年國內生鮮超市整體收入比2022年增長6.33%。在低增長市場中,永輝超市從市場大蛋糕中切的份額越來越小。

誰拿走了永輝超市的奶酪?

2020年,新冠疫情催熟了生鮮電商和社區團購市場。資本扶持下的叮咚買菜(DDL.N)、每日優鮮(MF.O)、樸樸超市等通過前置倉模式,立足優勢區域,布局全國,主打半小時即時配送,受到年輕上班族的青睞。

科技龍頭美團(03690.HK)、拼多多(PDD.O)也跑馬圈地,依托平臺流量優勢,打通上游供貨方,借助高效的供應鏈和物流體系,將更就有性價比的生鮮商品送到家。老牌電商平臺阿里巴巴(BABA.N/09988.HK)旗下的盒馬鮮生提供到店自提和店內配送方式,京東(JD.O/09618.HK)在線上撮合商家和消費者,并以達達平臺的運力提供到家配送服務。這對永輝超市為代表的生鮮商超帶來了極大沖擊。

2016年,國內生鮮電商市場的交易規模為914億元,2023年增加至6425億元,增長6倍多,處在快速增長通道中。

純粹生鮮電商上市企業不多,每日優鮮擴張過快,資金斷裂,2022年宣布破產。叮咚買菜營收從2019年的43億元增加至2022年的271億元,2023年收縮戰線,收入下降至220億元,和2019年相比仍然增加4倍多。美團的生鮮電商平臺主要是美團優選、小象超市,收入歸為新業務,該部分營收從2019年的228億元增加至2023年的771億元,增長2.4倍。

福建人愛拼,零售領域曾誕生過新華都(002264)、永輝超市兩面旗幟,近年,在生鮮電商領域,福建老鄉開設的樸樸超市也給了張氏兄弟背后一擊。

發軔于福州的樸樸超市,2016年6月成立,以高頻業務生鮮作為入口,主打30分鐘內即時配送,并用800平方米大店模式,將產品覆蓋至日用品,以提高客單價。樸樸超市在福建省內打磨好業務模式后,逐漸在華南擴展,但開店節奏較謹慎,目前只入駐福州、廈門、深圳、廣州(包含佛山)、武漢和成都共計6個城市,員工超過6萬人。

官網介紹,樸樸超市已經融資七輪。企查查信息顯示,樸樸超市2019年融資1.55億美元,2021年IDG對樸樸戰略投資,金額不詳。有消息指出,樸樸超市2023年商品交易總額(GMV)在250億元左右,已實現盈虧平衡,2024年3月,其獲得新一輪融資,或有望奔赴資本市場。

除了樸樸超市這樣的新生代帶來外部沖擊,永輝舉步維艱,也和其內部革新未能跟上時代的風口息息相關。

04

兄弟分家,創新業務折戟,線上轉型緩慢

面對新經濟和新業態沖擊,永輝超市不是坐以待斃,也多次主動變陣,試圖抓住風口,但成效甚微。

超級物種“入坑”新零售

2014、2015年,兩大電商平臺京東和阿里巴巴先后登陸資本市場,并開啟了新一輪擴張。鑒于線上流量增長逐漸見頂、線下流量仍有挖掘空間,二者開始戰略投資傳統商超,尋找新流量池。

阿里巴巴先后參控股銀泰商業、蘇寧云商(002024)、三江購物(601116)、聯華超市(00980.HK)、新華都、高鑫零售(06808.HK)等,京東則與沃爾瑪、五星電器、永輝超市等結盟,騰訊不時助攻京東,并直接入股永輝超市。

除了搭上京東、騰訊快車,嫁接互聯網基因,永輝超市自身也并未守成。其初期以大賣場(紅標店)為主,2012年推出Bravo精品店(綠標店)以提高品牌定位。2017年,其打造了“零售+餐飲”模式的超級物種,并推出永輝生活APP,試水電商。2019年開始,其又發展貼近社區的mini店,以應對生鮮電商的沖擊。

在組織形式上,2016年,永輝將業務劃分為云超、云創、云商、云金四個板塊。云超是以永輝超市和mini店為主的零售板塊,是永輝超市的利潤核心。云商側重供應鏈,云金則主打金融。云創則涵蓋著永輝除了商超之外的所有新業務,包括永輝生活APP、超級物種、永輝生活店等,承載了永輝超市數字化轉型的希望。

2016年1月,盒馬鮮生上海金橋店正式開業,首創“店倉一體”模式,實現生鮮30分鐘到家。當年6月,阿里創始人馬云提出新零售概念。2017年7月,馬云在金橋店內舉起一只帝王蟹,盒馬品牌進入大眾視野。

京東、美團、蘇寧云商、永輝超市等互聯網企業和傳統零售企業,一頭扎進了新零售浪潮中,生鮮超市被視為必爭之地。阿里已有盒馬鮮生,蘇寧則推了蘇鮮生,京東推出七鮮超市(7FRESH),美團推出小象生鮮,各類新零售生鮮超市如雨后春筍般冒出來。

永輝超市的超級物種也誕生于這一時期。

2017年元旦,首家超級物種店在福州市中心開業,憑借高檔門店環境加上新鮮購物、就餐體驗,吸引大批消費者,首日營收接近20萬元,遠遠超過此前預估。

超級物種一炮而紅,也獲資本追捧。2017年初,今日資本增資云創4.6億元,12月,騰訊在受讓永輝超市5%股權的同時,還同步向云創增資1.88億元,持股15%。2017年,超級物種在全國開出56家門店,2018年更提出新開100家店,開到“曼哈頓和硅谷”。

而實際上,到2018年末,超級物種的門店總數只有73家。開店節奏放緩,和業務虧損有關,其母公司云創2017年虧損2.67億元,2018年前三季度就虧損6.17億元。2017年、2018年,永輝超市歸母凈利潤分別為12.4億元、18.2億元,云創巨虧侵蝕著上市公司的利潤。

2018年4月,永輝超市董事長張軒松在一次股東交流大會中曾表示,對于超級物種,自己與張軒寧有分歧,“他看好餐飲,我認為重心應該做到家(業務)”。

張軒寧較張軒松年長一歲,主要負責永輝的創新業務,也是云創的創始人,長期駐扎在上海,這也是零售業務爭奪最激烈的區域之一,能聽到零售前線的“炮火”。

2018年12月初,永輝超市將云創20%股權,以3.94億元轉讓給張軒寧。張軒寧持有的云創股權比例由9.6%增加至29.6%,為第一大股東。永輝超市仍持有26.6%股權,為其第二大股東,不再并表云創。

12月中旬,永輝超市公告稱,張軒松和張軒寧在公司發展方向、發展戰略、組織架構、治理機制等方面存在較大分歧,為避免分歧加劇,影響上市公司及全體股東利益,二人解除一致行動關系。這標志著張氏兄弟正式分家,永輝超市從此變成無實際控制人。

云創在永輝超市體系外的時間并不長。2020年8月,永輝超市以3.8億元對價,從張軒寧手中回購了云創20%的股權。這一價格低于一年多前的轉讓價,表明云創的估值沒有得到提升。永輝超市由此持有云創46.6%股權,成為其控股股東。張軒寧持有的云創股權由34.4%降至14.4%,成為第三大股東。

根據披露,云創2019年營收28.6億元,但虧損擴大到12.8億元。2020年1-5月,云創營收為9.6億元,凈利潤回正,并達到5.53億元,這主要是因為其轉讓了蜀海(北京)供應鏈管理有限責任公司8.44%股權,確認投資收益11.27億元,扣除此項收益后,云創當期仍凈虧損4.26億元。

2020年后的永輝超市年報中,不再披露超級物種的門店數量。2022年,云創營收不足3700萬元,凈虧損6682萬元。從云創歷年財務業績大致可以推測,超級物種應該在持續關店。

線上銷售收入占20%,未貢獻新增量

電商戰線上,永輝超市以永輝生活APP為主要平臺,結合第三方平臺(京東到家)開拓線上業務。

根據2017年報中提出的經營計劃,永輝生活APP要覆蓋全業態所有門店,力爭實現云創整體線上銷售收入占比突破50%。

2023年,永輝生活自營的到家業務已覆蓋920家門店,實現銷售額84億元,日均單量30.7萬單,月平均復購率為50%;第三方平臺的到家業務覆蓋910家門店,實現銷售額77億元,日均單量20.8萬單。

2023年末,永輝超市進入全國29個省份,門店剛好達到1000家;永輝生活APP注冊會員數突破1.15億,覆蓋門店數量超過九成,基本達到全覆蓋目標。但2023年,其線上銷售額和2022年相比,基本無增量。

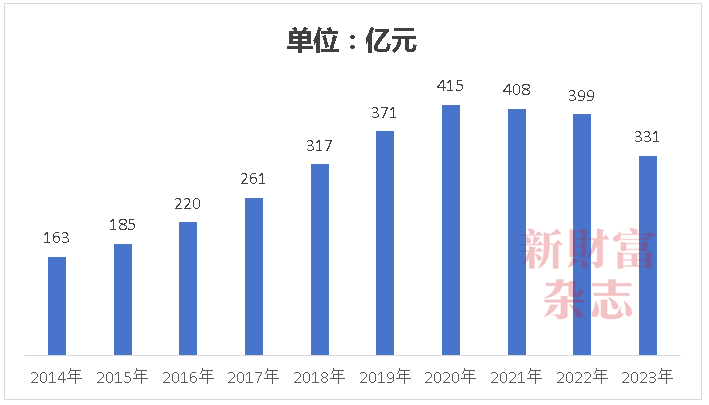

圖2:永輝超市2018至2023年線上銷售額和收入占比的變化

數據來源:Wind,《新財富》雜志整理

2018年,永輝超市開始公布線上營收數據,當年完成16.8億元,占總收入之比為2.4%。2020年,其線上營收迅速突破百億元,2023年達到161億元,占比為20.5%,距離50%的銷售占比還有較大差距(圖2)。

2023年,永輝超市總營收為786億元,除去線上業務收入161億元,還剩625億元,低于2018年的705億元。從中或可看出,其線上銷售盡管帶來增量,但線下門店的存量已被分流。

遭遇業績股價“雙殺”

零售業以規模取勝,當收入下滑時,即便能通過供應鏈管理,穩住毛利率水平,但許多費用并不會同步下降,尤其是占大頭的銷售費用。比如2023年,永輝超市毛利潤約167億元,但銷售費用一下子“吃掉”147億元,加上管理費用、財務費用、研發費用,合計182億元,營業利潤已是負15億元左右,想盈利幾無可能。

其銷售費用中,職工薪酬、折舊攤銷、水電燃料費、運輸倉儲、房租這些剛性支出合計近125億元,壓縮空間有限,其他如平臺服務、保潔、宣傳費等,也要維持必要的規模方能保持業務的正常運轉。另有資產減值、信用損失,公允值變動疊加影響,2021年至2023年,永輝超市連續三年遭遇虧損,分別虧損45億元、30億元、14.7億元。

在二級市場上,永輝超市的股價曾在2018年1月達到歷史高點11.8元/股,隨后一路下滑,至2024年4月逼近2元/股,9月23日收市價回升到2.25元/股,但距高點跌幅超過八成。

2021年至2023年,永輝超市累計虧損80億元,總市值從高點的千億元以上跌至200億元左右,市值蒸發規模是3年虧損額的10倍,其三大股東京東、騰訊和牛奶公司投資合計浮虧超過70億元。

2024年上半年,永輝超市盈利有所改善,歸母凈利潤為2.75億元,但扣非后凈利潤只有3000萬元,營收下滑超過10%,2024年全年保增長同時完成盈利,挑戰相當大。

05

出售股權資產回籠現金,王健林成為被告

永輝超市持續虧損下,融資渠道受限,現金不斷流出,公司開始通過出售資產回籠資金。

2023年12月,永輝超市向四川商投投資有限公司出售持有的紅旗連鎖(002697)10%的股權,轉讓總價約為8億元。交易完成后,永輝超市還持有紅旗連鎖11%的股權。

2024年4月,永輝超市完成向上海派慧科技有限公司出售永輝云金科技有限公司65%的股權,回籠資產3.8億元。

其最大一筆出售資產的交易金額超過45億元,但回款并不順利。

2018年12月,永輝超市曾與一方集團、孫喜雙簽訂股份轉讓協議,受讓一方集團持有的萬達商管6791萬股股份,代價是35.31億元。

2023年12月,永輝超市向一方集團全資持有的大連御錦出售所持有的3.88億股萬達商管股份,轉讓價格為45.3億元。交易資金由大連御錦分八期支付。

此后,永輝超市與各方簽署補充協議,王健林、孫喜雙、一方集團為擔保方。

按照約定,第四期股權轉讓款3億元應于2024年9月30日前完成支付。截至10月11日,永輝超市尚未收到該款項,大連御錦已構成違約。永輝超市要求大連御錦立支付款項,并請王健林、孫喜雙、一方集團承擔連帶保證責任。“王健林成被告”也沖上熱搜。

如果轉讓萬達商管股權的資金最終全部回籠,永輝超市此項投資可獲利約10億元,但是,這筆資金均分到八期中,對其每個報告期的利潤改善效果也相當有限。永輝超市想要利潤改觀,仍寄希望于核心業務的增長。

此前,在京東、騰訊的助推下,永輝超市轉型仍難言成功,那么,名創優品能拯救永輝嗎?

06

名創優品門店超過7000家,MINISO品牌店營收占94%

收購資金充裕的名創優品,處于生活家居產品銷售賽道。

弗若斯特沙利文數據顯示,按照GMV統計,我國生活家居產品市場的收入規模由2017年的3.1萬億元增長至2021的4.2萬億元,年復合增長率7.8%,2022至2026年將保持7.4%的年復合增長率,到2026年規模將達到6.2萬億元,是2017年的兩倍左右。

連續創業者葉國富抓住了機會。

葉國富,湖北十堰人,出生于1978年,上完中專后,南下廣東打拼。就在永輝超市創立的同一年,葉國富在廣州也做起了生意,賣化妝品。2004年,葉國富成立“哎呀呀”,售賣小飾品,門店數量一度超過3000家。2013年,葉國富創立名創優品,11月在廣州中華廣場開出第一家店,品類涵蓋生活家居、美妝護膚等用品,產品設計精致簡約,售價10元左右,名創優品由此也被人稱為“十元店”。2013年當年,名創優品就開店27家。

名創優品經營上奉行“極致的產品設計、極高的性價比、極好的購物體驗”概念,并采取“商品直采、設計管控、快速流轉、帶資加盟、粉絲運營”等模式,通過規模化定制直采來控制成本,扁平化流通壓低加價率,與知名加工品牌供應商合作,打造了高性價比的產品矩陣,受到追捧。

2015年,名創優品全國開店1300家,并開始實施全球化戰略,率先在新加坡開設首家海外店,隨后在南亞、美洲、東歐、中東等地擴張。

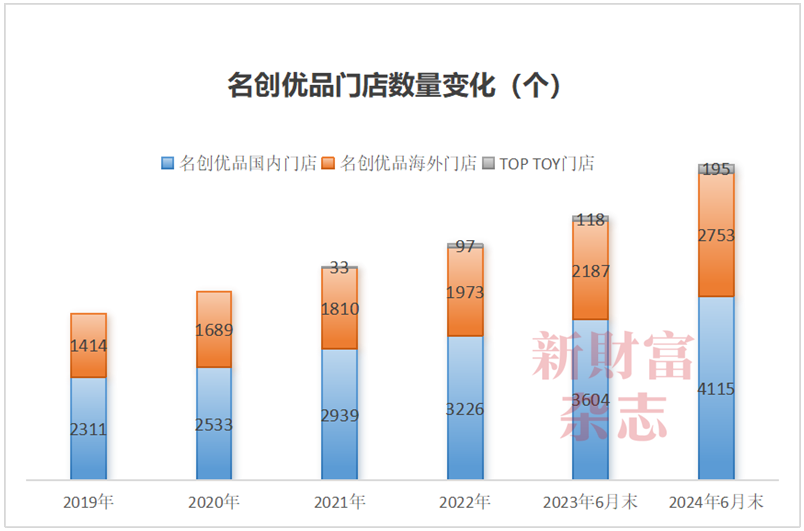

2018年,名創優品引入騰訊、高瓴資本兩家外部機構股東,開始籌劃IPO。2020年10月,名創優品登陸紐交所,2022年7月,以雙重上市方式登陸港交所。借助資本力量,名創優品繼續在全球開疆拓土,至2024年6月末,門店共計7063家(圖3)。

圖3:名創優品門店持續擴張

數據來源:《新財富》雜志根據名創優品財報整理

從店鋪品牌看,名創優品旗下主要有兩大系列門店——MINISO(名創優品品牌)與TOP TOY。MINISO是自有品牌生活家居綜合零售商,也是公司收入和利潤最主要的來源。TOP TOY則是潮玩集合店品牌,商品涵蓋盲盒、積木、手辦、玩偶等品類,于2020年末開始運營。

從經營模式看,名創優品的門店又分為直營店、合伙人門店和代理門店三大類,在中國內地以合伙人門店為主。

截至2024年6月末,MINISO品牌全球共計有6800余家門店,占名創優品全部門店數量的比例超過97%,較一年前增加超過千家,其中,內地門店有4115余家,海外門店有2753余家,且海外增速更快(表4)。MINISO的內地門店中,合伙人門店有4063家,占比為99%。TOP TOY門店的數量為195家,其中,合伙人門店有174家,占比為89%。

利用合伙人模式,名創優品以輕資產方式,實現了門店網絡的快速擴展。2024年6月末和2019財年末相比,名創優品的門店數量從3700余家增加至超過7000家,凈增加約3300余家。

名創優品通過協助合伙人運營門店,在貨物管理、商品鋪陳等方面有較大控制權,有利于推進整體商品銷售計劃。

目前,MINISO門店的商品涵蓋11個品類,2024年上半年,其每月平均推出940個SKU(最小存貨單位),核心SKU共計10100個,2024年實現營收73.2億元,占名創優品總營收(77.6億元)的比例為94.3%。

2024年上半年,MINISO內地門店總GMV約為71億元,平均客單價為38.5元;海外門店GMV約為64億元(亞洲23.5億元,拉美23.8億元,北美洲8.4億元,歐洲5.3億元,其他地區2.9億元),占比提高到47%。

2024年上半年,TOP TOY門店完成GMV約5.2億元,客單價為111.2元,平均售價58.8元,都大大超過MINISO店。但TOP TOY分部的利潤率并不高,上半年實現收入4.35億元,稅前利潤約3300萬元,利潤率為7.6%,低于MINISO分部20.5%的利潤率,這應該和TOP TOY絕大部分收入來自第三方IP(漫威、迪士尼、Hello Kitty等)產品銷售,少部分來自聯名產品和自有IP有關。

TOP TOY今年上半年完成營收4.3億元,占名創優品總營收的比例僅為5.5%,還無法擔當描繪第二增長曲線的重任。

07

出海成效顯著,或借永輝渠道加速國內拓展

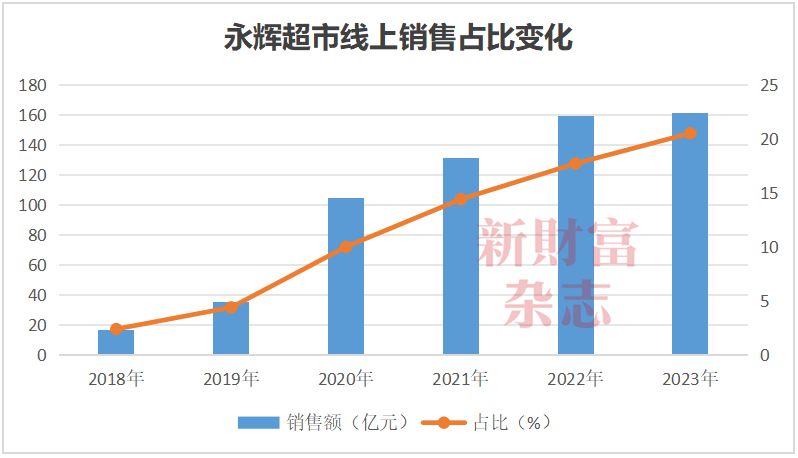

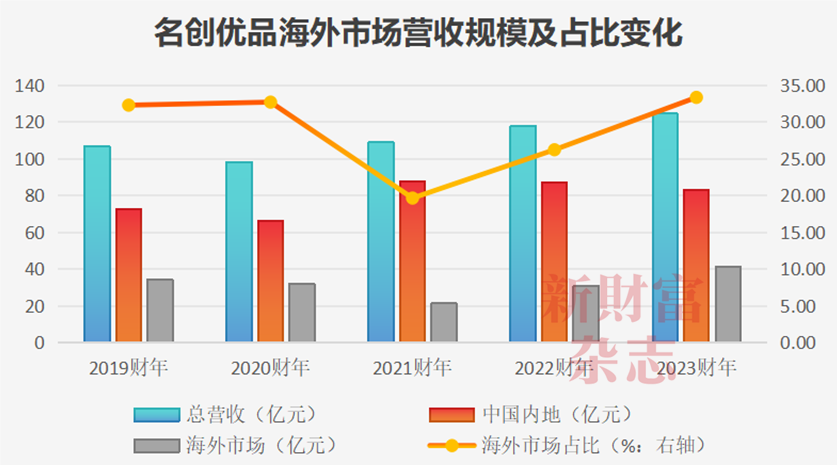

值得注意的是,2024年上半年,國內MINISO同店GMV同比減少1.7%,和海外門店同店GMV同比增長16.3%相比,大為遜色。而且,其海外門店GMV平均為232萬元,也比內地門店平均值172萬元高出近60萬元。

體現在財務數據上,名創優品2024年上半年在內地市場實現收入45.9億元,同比增長16%;海外市場(全部是MINISO品牌)完成收入27.3億元,增長約43%,增速更快。

圖4:名創優品的海外市場收入占比持續提高

2021財年,其海外市場收入占比下滑至不到兩成,隨后開始反彈,2023財年占比增長至1/3,2024年上半年達到35%,成為名創優品“第二條大腿”(圖4)。

其國內市場收入在2021財年達到87.63億元,2023財年下降至不到83億元。同期,名創優品的總營收從109億元增加至124億元,收入增量全部來自海外市場,從21.4億元增加至41.45億元。

從門店效能看,2021財年,名創優品國內門店(MINISO和TOP TOY品牌)共計2972個,平均每店貢獻收入大約295萬元,2023財年平均每店收入222萬元,減少25%。同期,其海外門店(全部為MINISO品牌)平均每店收入從118萬元增加至151萬元,增幅是28%。

當前,名創優品仍需要不斷開店來增加收入,而永輝則有傳統渠道優勢。

2019年至2023年,永輝超市門店數量從巔峰期的1440家,減少到1000家,關閉超過30%。截至2024年6月30日,永輝超市在全國擁有943家門店。據永輝官網披露,至2024年10月中旬,其開業門店還有812家。

永輝超市不斷收縮戰線,名創優品則高歌猛進,門店開到全球,2024年6月末與2019年末相比,增加3000多家門店。

從門店分布看,永輝超市在一線省市的門店共計132家(北京48家,上海27家,廣東56家),占比大約為14%。MINISO品牌店在一線省市有541家,占內地4115家門店的比例為13%,基本相當。二三線城市門店是永輝和名創優品門店的大盤。

全國前1000名商場中,永輝超市占據很多好位置,名創優品的有效覆蓋率還不夠高。隨著永輝超市調改成功,吸引客流,名創優品當可借助永輝的渠道優勢來升級自身渠道。名創優品原計劃每年保持千家左右門店的開店速度,至2027年有望將門店數量提升至萬家,有永輝超市現有800余家門店作為依托,開店速度可能會加快。

那么,名創優品收購永輝超市后,能不能給予其足夠助力,以止住其螺旋式下滑態勢?

08

低負債、實控人持股比例高,名創優品融資工具豐富

名創優品收購永輝超市29.4%股權的63億元對價,將以現金支付,這是其2022至2023財年凈利潤(19億元)的3倍多,可謂下了血本。

名創優品是一家輕資產運營的企業,截至2024年6月30日,其總資產172億元,流動資產114億元,現金及等價物68億元,全部支付股權收購款略有結余,但如此一來,其流動性就略緊繃。

不過,名創優品口袋里有金融工具可以籌集資金。

首先是借款。至2024年6月末,名創優品負債率為38%,在零售企業中算比較低的水平(A股零售企業平均負債率為54%)。其短期和長期借款合計大約800萬元,基本無有息負債。因此,名創優品如果向金融機構借款,或發行可轉債,籌集資金并不難。

其次是股權融資。

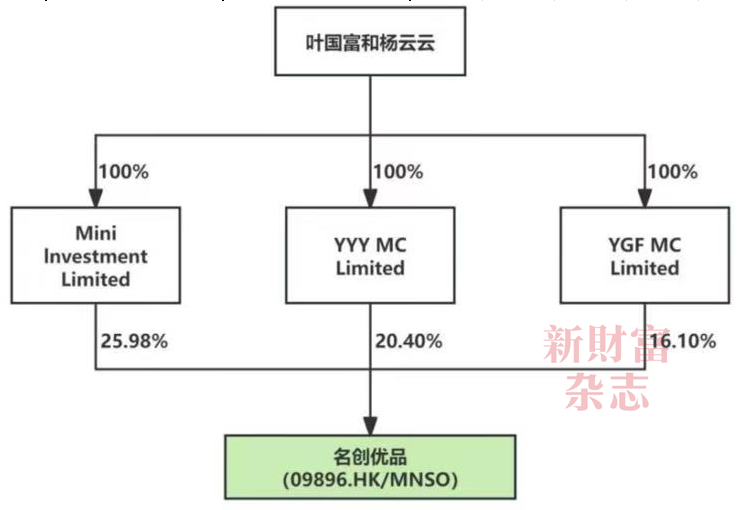

名創優品在美股上市前,只向騰訊和高瓴資本發行股份融資,因此,其創始人葉國富家族的持股比例較高。截至2023年12月末,葉國富與妻子楊云云通過Mini Investment、YYY MC、YGF MC合計持股62.48%,這給名創優品繼續增發,提供了較大空間(圖5)。

圖5:葉國富、楊云云夫婦合計持股超過62%

數據來源:Wind,《新財富》雜志整理

2024年9月27日收市,名創優品市值為416億港元(374億元),如果以該市價增發20%股份,則可以募資74億元,全部用來支付收購款還有結余。與此同時,葉國富家族的股權稀釋至52%,仍是絕對控制。實際上,即便名創優品增發10%股份,連同賬上現金,就可以籌集夠收購款。

據名創優品首席財務官張靖京透露,對永輝超市這筆投資將會增加公司負債,為優化資本結構,名創優品應通過舉債籌集資金。

如果名創優品發行50億元可轉債,利率2%左右,年利息約1億元;則永輝超市未來將利潤做到4億元以上,全部拿來分紅,名創優品以分紅就可以支付貸款利息。

收購利好疊加大盤暴漲,永輝超市從2024年9月24日至9月30日連續5個漲停,股價收于3.63元/股,較收購價上漲54%,名創優品已經浮盈大約34億元,超過京東或騰訊在交易前的浮虧金額。

收購永輝股權消息發布后的第二天(9月24日),名創優品股價短暫暴跌24%,隨后4天連續大漲,至9月30日收于37.45港元/股,和交易前股價32.9港元/股相比,累計上漲約14%,獲得雙份浮盈。

09

胖東來調改,能否助永輝翻身?

名創優品就投資永輝超市召開的電話會議上,首席財務官張靖京表示,名創優品看好永輝超市調改前景。所謂調改,是2024年5月開始,胖東來對永輝超市門店的調整改革。

扎根在河南省許昌的胖東來,模式核心是多元化經營,其以優質的顧客服務、員工關懷與激勵,加上強烈的社會責任感,依靠過硬的供應鏈管控、良好的消費體驗積累了口碑。2023年,胖東來營收突破百億元,其創始人于東來云淡風輕地談起,原本計劃掙2000萬,沒想到到年底一看,最終掙了1.4億。這使得胖東來成為網紅企業,也對外輸出管理模式。

永輝超市鄭州信萬廣場店經過19天閉店調改,下架單品10841個,下架比為81%;重新規劃單品數12581個,新增單品占比為80%,梳理后的商品結構與胖東來商品結構的相似度達到90%以上。其門店也引進了70多個胖東來自有品牌商品,還在動線布局、設備設施上進行較大幅度調整,為顧客提供舒適的購物環境。

胖東來的員工福利讓人眼紅,永輝超市自然也仿效,將一線員工的薪資從2500元/月提升至4500元/月,漲幅達60%;且規定員工平均每天工作不超過8個小時,工作滿一年即可享受10天年假,年假時間會逐步增加。

效果肉眼可見。

胖東來調改的永輝超市首店,重開首日銷售額為188萬元,是調改前日均銷售額的14倍;客流達1.3萬人,是調改前日均客流的5.3倍。截至2024年7月15日,該店日均銷售額180萬元,日均客流1萬人,日均客單價約174元。

另一家鄭州瀚海海尚店調改后客流提升近10倍,日均銷售額108萬元,是調改前8倍多。第三家調改的永輝鄭州裕華廣場店也在9月下旬如期開業。鄭州門店調改成功后,永輝超市還在合肥、杭州、福州等10個城市開啟門店自主調改工作。

永輝福州公園道店經過18天閉店調改,恢復營業首日銷售額突破110萬元,是調改前日均銷售額近6倍,日均客流近1.4萬,是調改前日均客流6.5倍。永輝西安中貿廣場店恢復營業兩日,日均銷售額達到了160萬元,日均客流超1.4萬人。

這也被名創優品的創始人葉國富看在眼里。

7月底,葉國富在鄭州觀察永輝第一家調改門店,隨后在8月又去看了第二家調改門店,都是人流旺盛,生意火爆。這說明胖東來式調改可復制,葉國富決定投資永輝。在葉國富看來,傳統超市衰落,有電商平臺的沖擊外,更關鍵還是自身沒有真正洞察消費者的真實需求。

葉國富認為,全球零售的終極狀態只有低價零售、特色零售這兩條路。名創優品和山姆、開市客(Costco)一樣都屬于特色零售商。葉國富一直是開市客的推崇者,但他發現在中國有比開市客、山姆更優秀的模式,那就是胖東來模式。

葉國富認為,調改后的“胖東來版永輝”,回歸零售本質,回歸消費者,回歸初心,如果堅持這條路,永輝超市也會在未來幾年脫胎換骨,這家千億中國零售業巨頭會創造一個新標桿。

胖東來調改,讓盒馬鮮生創始人侯毅也頗有感觸。他認為,要打破超市原有利益格局和機制,徹底放棄KA供應商采購體系(零售商向品牌商及廠家底價直采),走全球先進的供應鏈垂直一體化模式,大力發展零售業極致性價比的自有品牌商品,零售商與供應商長期合作,共同發展,加強線下各類體驗式商品和服務,用極致低成本運行。

目前,永輝超市的自有品牌收入占比只有總銷售額的個位數,名創優品擁有上千產品開發和產品設計能力,將用自有品牌協助永輝。供應鏈上,名創優品將發揮自身供應鏈優勢,撬動永輝渠道規模,以量制價,更大程度上實現資源互補。

胖東來效應下,鄭州永輝兩家門店調改短期看非常成功,是否可持續仍有待觀察。此外,鄭州門店調改后,其他區域主要由永輝根據前期經驗進行內部調改,能否復制鄭州永輝調改的成功,仍是未知數。

葉國富表示,相信中國零售業能夠誕生萬億級超市,永輝超市收入規模距離萬億還差一個數量級。與永輝超市完成萬億目標相比,名稱優品完成萬店目標,突破千億營收或許更容易。

根據官方口徑,名創優品目前不會控制永輝超市的董事會多數席位,成為控股股東或實控人,也不會合并財務報表。但長期來看,名創優品或不會如牛奶公司,只想“安靜”地做回大股東,未來在永輝超市業務轉型中應有較大話語權。

永輝超市在上交所掛牌3年后,名創優品才成立,10年左右時間,這個零售業后起之秀成為生鮮超市鼻祖的最大股東,讓人不勝唏噓。

本文所提及的任何資訊和信息,僅為作者個人觀點表達或對于具體事件的陳述,不構成推薦及投資建議。投資者應自行承擔據此進行投資所產生的風險及后果。