國產自免創新藥迎來落地期,2024商業化元年即將開啟。

01

自免疾病目前情況

自身免疫性疾病(AID)是指機體免疫系統功能異常導致機體攻擊自身組織的疾病。目前已知約有100種不同類型的自身免疫性疾病,影響全球約7.6%~9.4%的人群。目前全球自免疾病可分風濕、皮膚和胃腸三大類。風濕自免領域,主要包括類風濕關節炎、強直性脊柱炎等。皮膚自免領域,主要包括銀屑病、特應性皮炎等。胃腸自免領域,主要包括克羅恩病、潰瘍性結腸炎等炎癥性腸病。

按全球存量患者數量從高到低:特應性皮炎、COPD、哮喘、銀屑病、強直性脊柱炎等,其中特應性皮炎、慢阻肺、哮喘、銀屑病是全球發病人數超億人的大病。這些疾病發病年齡靠前,患者用藥時間長,存在巨大的需求空間。

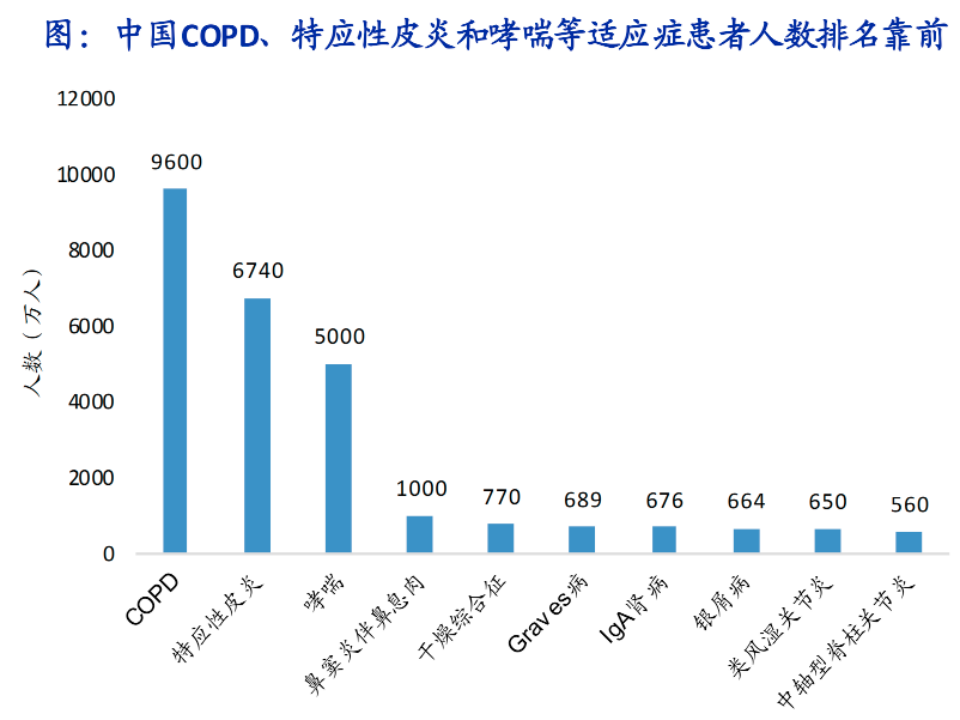

國內自免適應癥存量患者數量從高到低:COPD、特應性皮炎、哮喘、鼻竇炎伴鼻息肉、干燥綜合征等。從發病率來看,IgA腎病、系統性紅斑狼瘡等自免疾病在我國發病率較高。部分自免疾病在國外發病率更高,比如炎癥性腸病(IBD,包括克羅恩病、潰瘍性結腸炎等),但隨著近年來國內居民生活水平顯著提高疊加診斷率的上升,IBD患者人數也在不斷增加,存在較大未滿足的臨床需求。

資料來源:各疾病流行病學報告

大多數自身免疫病屬于慢性病,目前仍未有完全治愈的藥物和手段。一旦患病,大多數患者需要長期甚至終身服藥。

傳統療法療效有限且副作用明顯,用藥方案已逐步從化學制劑向新一代靶向藥、生物藥迭代。傳統的治療方式包括使用免疫抑制劑,比如非甾體抗炎藥(NSAIDs)、甾體抗炎藥(SAIDs)和改善病情抗風濕藥(DMARDs)三類,這些藥物長期使用存在較大的心血管、消化道方面副作用。近年來,靶向炎癥細胞因子(TNF-α、IL-1、IL-6、IL-17、IL-12、IL-23等)、受體(CD20、CD80/86等)和信號分子(MAPKs、PI3K、NF-κB、JAK/STAT等)的大分子和小分子靶向藥物發展迅猛,上市藥物數量呈井噴態勢。

醫保覆蓋為國內自免新藥放量提供機遇。隨著起效更快、效果更佳的生物藥進入中國市場并被醫保覆蓋,國內自免新藥進入商業化拐點。2020年司庫奇尤單抗(IL-17A)、普利尤單抗(IL-4Rα)降價進醫保(我們測算這兩款藥物醫保后自付年費用低于1萬元),到2022年樣本醫院銷售額已分別達到12.2億元、8.7億元。

02

需求規模有多大?

自免疾病藥物在全球銷售額中排名第三,僅次于腫瘤和感染治療藥物。根據2022年全球前100種藥物的銷售數據,共有18種自免疾病藥物上榜,總銷售額達861.7億美元,占總銷售額的約18%。主要原因:1)全球自身免疫患者基數巨大,影響全球7.6%~9.4%的人口,并且患者幾乎無法被完全治愈,需要長期用藥,具備慢病的支付屬性。2)自免適應癥繁多且機制復雜,免疫相關通路相互影響,單個靶點藥物可以通過擴寬藥品的適應癥范圍提高銷售天花板。

已上市的自免藥物大單品頻出,補體、白介素靶點增速較快。2022年全球自免藥物銷售top3分別為阿達木單抗(TNF-α)、烏司奴單抗(IL-12/IL-23)、度普利尤單抗(IL-4Rα),分別在類風濕性關節炎、銀屑病、特應性皮炎等多種自免疾病的治療上取得了顯著成效。從銷售額增長速度來看,依庫珠單抗(補體C5)2022年銷售額同比增長101%,瑞莎珠單抗(IL-23p19)2022年銷售額同比增長76%、具備較好的成長潛力。

從全球來看,自身免疫疾病是僅次于腫瘤的第二大藥物市場:2022年全球自免疾病藥物市場的總規模預計為1323億美元,生物藥占據其中的72.9%。考慮到巨大的患者基數以及長期高頻的用藥方式,預計到2030年,全球市場規模將達到1767億美元,2022-2030年CAGR3.7%。生物藥占比預計將持續提高到81%。

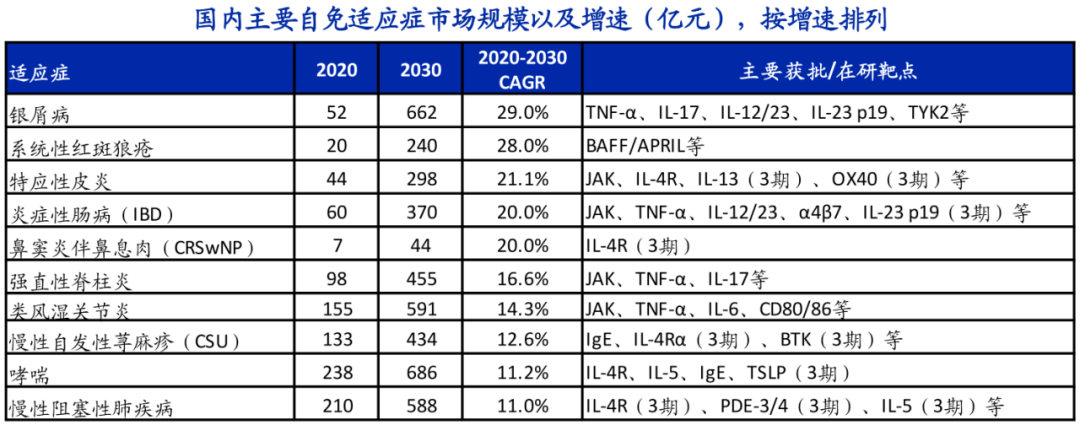

從適應癥全球藥物市場規模以及增速看:銀屑病、類風濕關節炎和哮喘是2020年藥物市場規模排名前三的適應癥。但是從藥物的發展階段來看,類風濕關節炎已經有不少生物藥(TNF-α)、靶向藥(JAK抑制劑)獲批上市,解決了部分患者的臨床需求,未來空間更多是來自新型藥物對老藥的升級替代需求。隨著白細胞介素藥物、JAK抑制劑和TSLP等新靶點的生物制劑的出現,解決目前患者“從0到1”的需求,我們更看好哮喘、特應性皮炎、銀屑病等適應癥的市場空間增速。

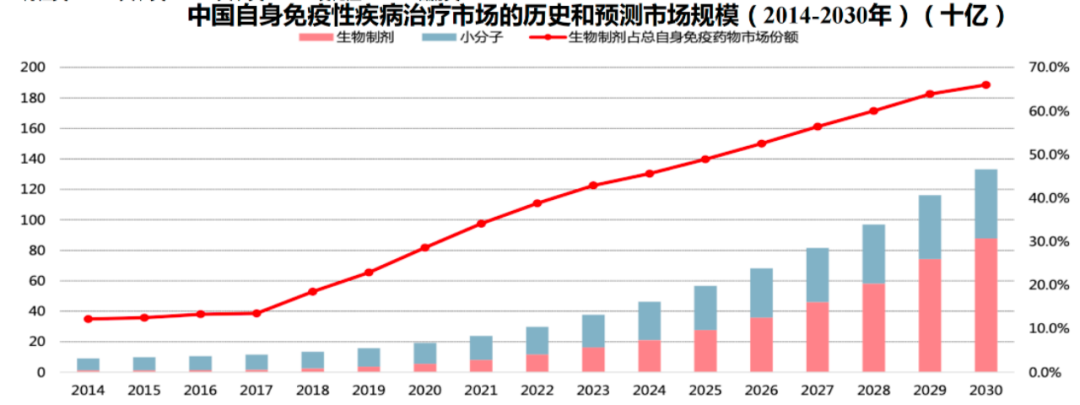

國內視角來看,國內自免疾病的市場正在經歷從初期階段向快速增長階段的轉變:2022年中國自身免疫疾病藥物市場規模約36億美元,但是藥物依然以糖皮質激素等老藥為主,生物藥等新型藥物的滲透率很低。隨著新型生物藥的數量、滲透率以及醫保覆蓋率不斷提升,預計到2025年,我國自免疾病市場規模將達到81.9億美元,2030年市場規模將達到247億美元,2022-2030年CAGR27.2%。

皮膚自免藥物市場接近100億元,看好未來增長空間。隨著IL-17抑制劑、IL-12/23、JAK抑制劑、IL-4Rα抑制劑等不同靶點的靶向藥展現出眾療效,填補了國內臨床未被滿足的需求,特應性皮炎、銀屑病藥物市場將快速擴容。

國內SLE和CRSwNP藥物市場仍處于早期階段,生物藥數量較少且滲透率較低,存在巨大的未滿足臨床需求。后續隨著新型靶向藥的獲批上市以及生物藥占比提高,藥物市場規模進入高速增長期。

目前國內胃腸自免患者基數不大,且藥物可選擇數量較少,市場規模僅60億元。后續隨著患者數目增加,多款海外新機制生物制劑、小分子口服藥的獲批和進入醫保有望推動市場增長。

風濕自免藥物市場接近250億元,以DMARDs為主,TNF-α、IL-6等生物藥和JAK抑制劑在治療方案中線數靠后。后續隨著國產生物類似藥上市、降價納入醫保以及患者、醫生對生物藥使用意愿的提高,風濕自免藥物市場規模將穩步擴大。

哮喘、慢性阻塞性肺疾病等呼吸自免疾病市場規模超400億元,但主要以吸入制劑為治療手段。隨著IL-4Rα、IL-5等靶點的新藥進入國內市場,有望填補部分生物標志物分類的中重度患者的治療空白,市場仍有一定擴容空間。

資料來源:Frost&Sullivan;HTI

以銀屑病和強直性脊柱炎市場為主的中國自身免疫市場規模不斷擴大,據弗若斯特沙利文預測,中國自免藥物市場規模2030年有望達到247億美元,較2020年實現十倍增長,是全球自免藥物的重要增量來源。

機構測算,強直性脊柱炎2024年到2035年,國內患者規模將從395萬增長到415萬左右,其中接受創新藥治療的患者人群將從80萬增長到390萬,經風險調整后的國內市場規模有望在2035年達到249億元人民幣。

03

哪些國內藥企參與其中?

首先在特應性皮炎方面,外用制劑是特應性皮炎輕中重度各級的一線用藥,使用量極大。我國特應性皮炎上市新藥較少,外用制劑新藥僅克立硼羅乳膏于2020年獲批,上市以來快速放量,根據米內數據公立醫院數據,2022年已達6500萬元。相比克立硼羅乳膏,療效更好的本維莫德和羅氟斯特乳膏有望搶占更多TCS/TCI的市場。

本維莫德原研廠家為冠昊生物,目前國內正在進行臨床3期實驗,預計在2024-2025年完成;羅氟斯特乳膏原研企業ARCUTIS和華東醫藥簽訂了合作協議,目前在進行國內臨床的橋接實驗準備;恒瑞醫藥SHR0302外用軟膏目前在進行臨床3期,2022/9首例患者入組,有望成為第一款上市的國產JAK外用制劑。

我國特應性皮炎的系統性用藥新藥上市較少,2020年來我國僅有度普利尤單抗、烏帕替尼、阿布昔替尼和克立硼羅乳膏上市。但目前已驗證的靶點競爭還是較為激烈的,IL4R靶點中康諾亞生物、三生國健和智翔金泰領先;JAK靶點恒瑞醫藥、澤璟、諾誠健華和先聲藥業領先,其中恒瑞醫藥和先聲藥業布局高選擇性JAK抑制劑,澤璟布局第一代pan-JAK抑制劑,諾誠健華為靶向JAK1/TYK2的抑制劑。

在銀屑病方面,冠昊生物的本維莫德2019年上市以來快速放量,目前市占率達9%。2023年8月華東醫藥引入Arcutis的羅氟司特乳膏/泡沫劑,用于銀屑病和皮炎的開發,目前正在進行橋接試驗。

2023年,恒瑞醫藥、智翔金泰、康方生物的短期內主要藥物IL17單抗達到臨床終點并申請上市。抑制劑、口服藥領域,則有康哲藥業自SunPharma引入的替瑞奇珠單抗是進度最快的IL23p19抑制劑,2023年5月已獲批上市;信達生物的IBI112目前進入臨床3期,其2期結果顯示16周PASI90為50-54%;諾誠健華的ICP442是進展最快的TYK2-JH2抑制劑,2023/12達到2期臨床終點,即將進入3期。

哮喘病的生物制劑方面,2014年奧馬珠單抗上市以來,2023年才迎來其他藥物的集中獲批。目前,康諾亞生物、智翔金泰、恒瑞醫藥、正大天晴、三生國健在不同的靶點中臨床進度領先,其中康諾亞生物的CM310位于臨床2/3期,有望成為最早上市的國產藥品。

全球第三大致死疾病的慢性阻塞性肺疾病(COPD)方面,目前我國暫無COPD治療新藥上市,外資中度普利尤單抗是我國目前進度最快的COPD新藥,已于2024/1遞交NDA申請。國產企業新藥多位于I期和II期,尚無POC數據讀出,PDE3/4、IL4R布局領先的企業有正大天晴、恒瑞醫藥、優銳醫藥、三生國健。

治療強直性脊柱炎且處于NDA或III期臨床階段的藥物中,絕大多數為IL17A抗體。包括恒瑞的夫那奇珠單抗、智翔金泰的賽立奇單抗、鑫康合與麗珠共同開發的XKH004以及康方生物的古莫奇單抗等。